Le emissioni di bond Green, Social e Sustainability-Linked nel primo trimestre del 2022 sul mercato italiano hanno raggiunto quota EUR6.1bn circa un terzo dei volumi del 1Q21 che, grazie alla quotazione dell’emissione del green bond sovrano superò i EUR17 miliardi. Gli emittenti corporates nel 1Q22 sono raddoppiati rispetto allo stesso periodo del 2021, nel complesso il numero degli emittenti è aumentato del 50%.

Sustainability-Linked vs Green Bonds

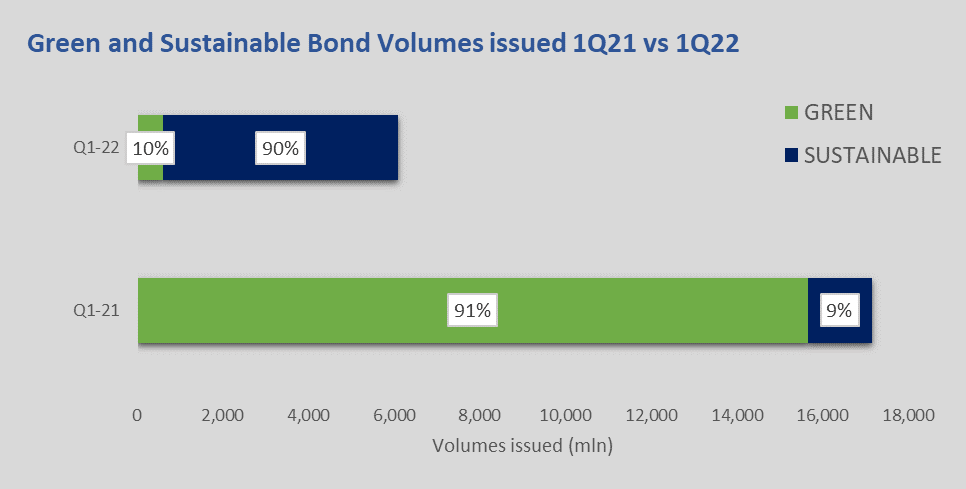

Il trend di crescita dei volumi di Sustainability-Linked bonds si conferma anche nel primo trimestre del 2022, con il 90% dei volumi emessi e quotati su Borsa Italiana (equivalenti a EUR5.5bn), invertendo la composizione delle emissioni rispetto al 1Q21 quando i volumi di Sustainability-Linked raggiungevano appena il 9% del totale nel trimestre.

Una tendenza ampiamente anticipata dalla crescita registrata già dalla seconda metà del 2021: a fine anno i Sustainability-Linked hanno raggiunto il 35% del totale dei volumi dell’anno per complessivi EUR11.4bn.

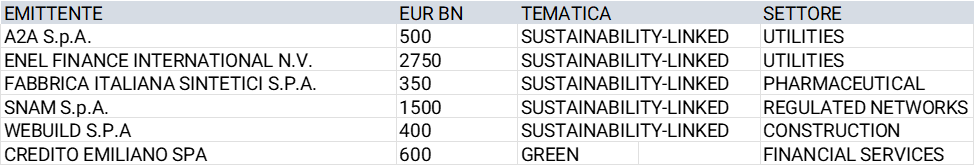

Gli emittenti del 1Q22

Cosa sono i Sustainability-Linked Bonds

A differenza dei green bonds, i Sustainability-Linked bonds non hanno come scopo il finanziamento di un progetto o investimento specifico ma sono destinati al finanziamento complessivo dell’emittente che abbia tuttavia esplicitato degli obiettivi di sostenibilità (Key Performance Indicators – KPIs) al raggiungimento dei quali si registra il miglioramento delle condizioni finanziarie del bond. Dunque, il tasso di interesse potrà migliorare, peggiorare o rimanere stabile a seconda che l’emittente ad una certa data abbia soddisfatto le condizioni a cui si era impegnato con gli investitori.

Key Performance Indicators

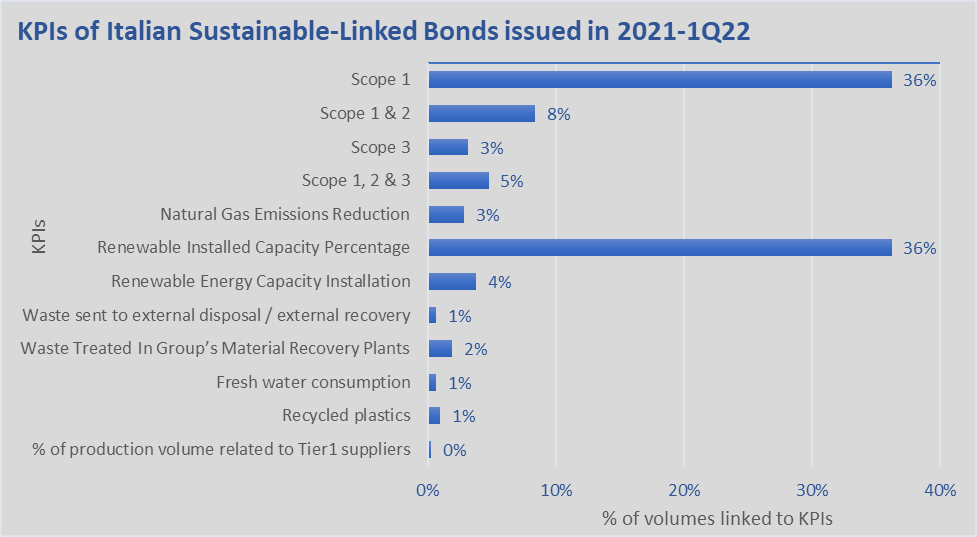

SustainAdvisory ha analizzato gli obiettivi più ricorrenti fissati dagli emittenti italiani nell’ambito delle emissioni di strumenti Sustainability-Linked nel periodo 2021-1Q22.

Come si evince dal grafico gli obiettivi più utilizzati si riferiscono alla riduzione di emissioni di gas serra (GHG) dirette (Scope 1) ai quali è vincolato un ammontare di emissioni pari a circa EUR13.8bn, e l’incremento della capacità installata da fonte rinnovabile sia in percentuale che in valore assoluto (megawatt installati) per un ammontare di circa EUR15.3bn. Seguono, ma con uno gap molto ampio, la riduzione delle emissioni dirette e indirette di gas serra (Scope 1&2) e la riduzione di emissioni di gas naturale. Si segnala la presenza di obiettivi legati alla gestione dei rifiuti industriali che vengono trattati negli impianti di recupero / riciclo.

Il mercato secondo Climate Bond Initiative

L’affermazione sul mercato dei Sustainability-Linked bonds (SLBs) non è un fenomeno solo italiano, anzi. A livello europeo, secondo i dati di Climate Bond Initiative (CBI), i SLBs nel 2021 sono cresciuti del 74% rispetto al 2020, mentre a livello globale la spinta più significativa è stata registrata nel 2020 con i volumi (USD più che raddoppiati rispetto al 2019, principalmente ad opera delle banche di sviluppo. Sempre secondo CBI a fine 2021 il volume cumulato dei SLBs ha superato i USD 520bn su base globale.

Efficacia vs Ambizione

Molti giudicano i Sustainability-Linked bonds uno strumento più flessibile rispetto ai ‘Green’ bonds perché non legati ad un progetto specifico ma ad una più ampia strategia dell’emittente nel raggiungere obiettivi sostenibili. Va tuttavia sottolineato che il mancato raggiungimento degli obiettivi trova l’unico elemento di sanzione nell’aumento del tasso di interesse, mentre non esistono elementi ulteriori che obbligano ad impiegare i fondi raccolti dall’emissione negli investimenti individuati come forieri dell’obiettivo sostenibile. In altre parole, gli impegni sottostanti ai SLBs non sono sufficientemente vincolanti sull’impiego dei fondi così come nel caso dei green bond. Questo è percepito come un limite dello strumento. SustainAdvisory nota che l’elemento di flessibilità potrà determinare il successo futuro dei SLBs nella misura in cui gli investitori saranno in grado di riscontrare, attraverso l’attività di reporting e di certificazione di questa, che gli obiettivi siano stati effettivamente raggiunti. Questa valutazione, ex-ante potrà essere fatta sulla base dell’ambizione degli obiettivi che l’emittente si pone e dalla calibrazione degli indicatori di performance (KPIs), anche questa un’attività chiave curata da verificatori esterni.

SustainAdvisory srl – We assist investors in assessing the actual impact of green financial instruments by acting as External Reviewer/ Verifier against the most widely used standards in the market. Our work is based on the principles of the Climate Bonds Initiative the ICMA – International Capital Market Association ‘s Green Bond Principles and the Global Reporting Initiative (GRI)

Our services include: External Verification of debt securities issued under the Climate Bond Initiative framework for which SustainAdvisory is an institution accredited as an Approved External Verifier.

Second Party Opinion: external review on debt securities intended to finance ‘green’, ‘social’ or ‘sustainable’ projects within the ICMA principles framework.