L’analisi di SustainAdvisory sul mercato dei Green, Social e Sustainable (GSS) bond in Italia mostra un modesto 7% di ‘Green Buildings’ (‘GB’) tra le categorie di progetti ammissibili indicate nell’utilizzo dei proventi della documentazione obbligazionaria e solo il 5,9% in termini di volumi emessi. Il totale dei volumi di debito GSS in circolazione emessi da soggetti italiani e quotati su Borsa Italiana a fine luglio 2021 ammonta a 44,8 miliardi di euro: il 60% di tali volumi è etichettato come ‘Green’, l’8,5% come ‘Social’ e il 31,5% come obbligazioni ‘Sostenibili’ o ‘Sustainability-linked’.

Green, Social e Sustainability bonds nel mercato Italiano – Sustain Advisory

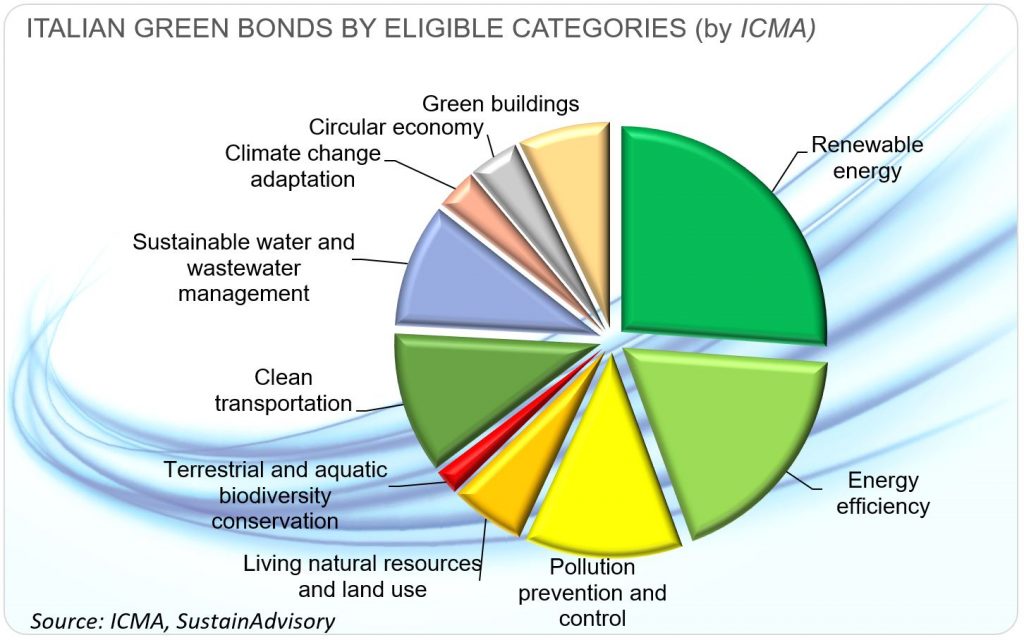

Il mercato italiano dei green bond è largamente dominato dalle utilities e dalle società di infrastrutture: le categorie di progetti ammissibili e più frequentemente citate nella descrizione dell’utilizzo dei proventi sono le energie rinnovabili (26%), l’efficienza energetica (18%), la prevenzione e il controllo dell’inquinamento (12%) e i trasporti puliti (11%), mentre la categoria degli edifici verdi è citata solo nel 7% dei casi. In termini di volumi emessi, solo 2,6 miliardi di euro delle emissioni di Green Bond sono stati assegnati alla categoria Green Building, pari al 10% delle obbligazioni etichettate come “verdi” e al 5,9% del volume totale delle obbligazioni GSS emesse.

Secondo i Green Bond Principles (“GBP”) dell’ICMA, i proventi di un’obbligazione definita “verde” devono essere utilizzati per il finanziamento di progetti verdi, cioè per progetti che forniscono chiari benefici ambientali, valutati e quantificati dall’emittente. L’elenco[1] dei progetti verdi ammissibili, che l’ICMA definisce non esaustivo o limitato, include la categoria ‘Green Buildings’ descritta come quegli edifici che soddisfano standard o certificazioni[2] regionali, nazionali o internazionali riconosciuti per le prestazioni ambientali. Inoltre, una volta identificata la categoria di progetto, l’emittente deve impegnarsi a raggiungere obiettivi specifici e misurabili di efficienza e risparmio energetico, idrico e di gestione dei rifiuti e riferire sul raggiungimento di tali obiettivi su base annuale e fino al completamento dell’intera assegnazione dei proventi delle obbligazioni.

Contributo degli edifici verdi all’obiettivo Net-zero

L’ecosistema dell’edilizia, compresi i materiali da costruzione e la gestione degli edifici, rappresenta il 36% delle emissioni totali di gas serra a livello globale; pertanto, l’efficienza energetica delle nuove costruzioni e la decarbonizzazione degli edifici esistenti è, insieme al finanziamento del settore oil&gas, la principale area di interesse per banche, investitori e operatori nell’ambito degli impegni internazionali di soft law come l’iniziativa Science Based Targets e l’impegno Net-Zero.

Nei paesi del Nord Europa, in particolare Svezia, Belgio, Regno Unito, Germania, i green bond sono ampiamente utilizzati nel settore immobiliare sia per progetti di ristrutturazione che per lo sviluppo di nuovi asset nei segmenti residenziale e commerciale. Gli investitori dietro i progetti più grandi sono fondi pensione e compagnie di assicurazione con forti impegni ESG e politiche di investimento integrate in fasi avanzate di attuazione di strategie di sostenibilità, e generalmente firmatari di iniziative Net-Zero pledge.

Emittenti italiani

In Italia la categoria ‘Green Building’ è stata utilizzata nelle obbligazioni verdi emesse da istituzioni finanziarie (Unicredit, Banca Intesa, Banca Popolare di Sondrio, Mediobanca) e compagnie di assicurazione (Generali e Unipol). Generali, Unicredit e Banca Intesa sono anche firmatarie dell’impegno Net-Zero attraverso le alleanze Net-Zero dei settori assicurativo e bancario rispettivamente.

Le compagnie assicurative con un’esposizione diretta all’asset management immobiliare tendono a destinare i proventi delle obbligazioni esclusivamente all’acquisto di edifici verdi o alla riqualificazione (retrofit/recupero) degli asset esistenti in portafoglio; è il caso di Generali Real Estate, controllata del gruppo Generali, che ha politiche di green building e green leasing, volte a migliorare le performance ambientali del patrimonio immobiliare della compagnia, che ha portato a un aumento del numero di edifici verdi certificati. Il gruppo Generali è il maggiore emittente di obbligazioni verdi assegnate alla categoria “Green Building” con un totale di 1,2 miliardi di euro di proventi assegnati da obbligazioni emesse nel 2019 e 2020. Nel caso delle istituzioni finanziarie, i proventi delle obbligazioni sono destinati non solo all’acquisizione, al finanziamento o al rifinanziamento del portafoglio immobiliare, ma anche al finanziamento di prestiti/mutui alla

clientela retail e, più recentemente, a monetizzare crediti d’imposta legati a contributi pubblici per opere di efficienza energetica (noti come Superbonus, Ecobonus), o alla riduzione del rischio sismico su edifici esistenti (Bonus Sismico) di privati (non imprese) e condomini. Intesa San Paolo è il secondo emittente di green bond destinati ai “Green Buildings” con EUR940m di proventi assegnati da un bond emesso a marzo 2021.

Certificazioni

Secondo i Green Bond Principles dell’ICMA, l’emittente di un’obbligazione verde all’interno della categoria Green Building deve impegnarsi a rispettare indicatori di impatto specifici e misurabili di energia, CO2, acqua e performance dei rifiuti o a standard o certificazioni riconosciuti a livello internazionale per la performance ambientale.

Le certificazioni, in luogo degli indicatori assoluti, sono per lo più utilizzate dagli emittenti italiani. Le più diffuse sono LEED, BREEAM e EPC. Tuttavia, le certificazioni non sono sempre equivalenti in termini di soglie di performance e sistemi di etichettatura; inoltre, gli standard nazionali nei paesi membri dell’Unione Europea sono stabiliti attraverso schemi diversi e non rappresentano lo stesso livello di ambizione di efficienza.

Con l’introduzione degli standard europei sui green bond supportati dalla tassonomia dell’UE, gli indicatori saranno più omogenei e comparabili. L’attuale formulazione della tassonomia propone un sistema in cui le soglie assolute (per l’energia primaria così come le metriche delle emissioni di gas serra) dovrebbero essere fissate, come minimo, al livello di prestazione corrispondente al primo 15% del parco immobiliare locale nel caso di acquisizione e proprietà degli edifici, mentre nel caso di ristrutturazione degli edifici le soglie sono tenute ad apportare una riduzione della domanda di energia primaria di almeno il 30%.

Outlook

Il settore italiano dell’immobiliare e dell’edilizia mostra spazi di opportunità guidati non solo da una crescita prospettica del PIL del paese ma anche grazie alla crescente percezione del nuovo paradigma di mercato: la decarbonizzazione dell’economia immobiliare è una strategia di de-risking che le banche e le compagnie di assicurazione dovranno progressivamente affrontare, ma anche una delle maggiori opportunità di business del prossimo decennio. Soluzioni innovative sui mercati dei capitali e schemi assicurativi alternativi, insieme al sostegno delle politiche pubbliche, possono giocare un ruolo fondamentale nel rimodellare l’economia immobiliare italiana.

Francesca Fraulo è Partner di SustainAdvisory e responsabile dell’ESG Advisory e dell’origination dei servizi di External Reviews per le obbligazioni verdi, sociali e sostenibili. Nel 2020 ha ottenuto la certificazione degli standard GRI. In oltre 20 anni di esperienza nel settore del rating e dei mercati dei capitali, Francesca è stata Director per Fitch Ratings, Managing Director of Operations presso CRIF Ratings e Senior Consultant per Euler Hermes Ratings.

[1] Elenco ICMA delle categorie verdi ammissibili: Energia rinnovabile; Efficienza energetica; Prevenzione e controllo dell’inquinamento; Gestione ambientalmente sostenibile delle risorse naturali viventi e dell’uso del territorio; Conservazione della biodiversità terrestre e acquatica; Trasporto pulito; Gestione sostenibile dell’acqua e delle acque reflue; Adattamento ai cambiamenti climatici; Prodotti, tecnologie e processi di produzione adattati all’economia circolare; Strumenti e servizi circolari; e/o prodotti eco-efficienti certificati; Edifici verdi.

[2] Gli standard o le certificazioni riconosciute dall’ICMA includono tra gli altri: LEED (Leadership in Energy and Environmental Design), BREEAM (Building Research Establishment Environmental Assessment Method), CEEQUAL, DGNB, EDGE, National Minimum Requirements for Energy Efficiency in Buildings in EU states (basato sulla EU Energy Efficiency Directive) e Energy Performance Certificates (EPCs), o schemi di certificazione nazionali.